每隔一段时间,在做稍微系统性一点的总结时,国产手游在海外的市场成绩总能让葡萄君眼前一亮。

在美国这个体量最大的海外市场,变化往往是无声而持续的。

以iOS的榜单为切入视角,我们近几年跟进过不少大大小小的动态,或全局的、或特定品类的。比如,此前我们在2018年和2020年各写过一些阶段性的复盘,从2020年那次3年的单月对比,你应该也能直观地看出,近几年国产手游在海外悄无声息地占领市场的过程。

2018-2020年,单月进入美国iOS畅销榜Top 60的国产手游 而到了今年年底再来看同样的单月指标,国产手游的成绩,已经到了单月有20多款会进入畅销榜Top 60、全年先后有30多款先后入榜的程度。 几年过去,国产手游在美国市场杀疯了。

2018-2020年,单月进入美国iOS畅销榜Top 60的国产手游 而到了今年年底再来看同样的单月指标,国产手游的成绩,已经到了单月有20多款会进入畅销榜Top 60、全年先后有30多款先后入榜的程度。 几年过去,国产手游在美国市场杀疯了。

01 国产手游,“血洗”美国iOS畅销榜?

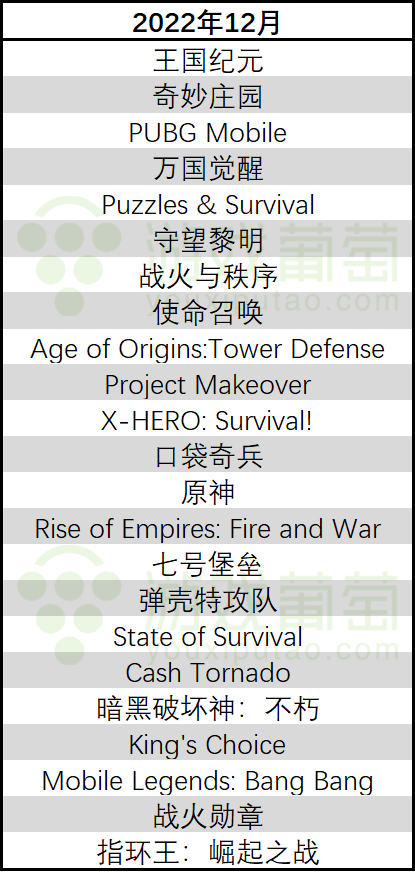

我们先来看看国产手游在美国市场具体的榜单成绩吧,以进入过美国iOS畅销榜前列的为例,本月(2022.12)进入过美国iOS畅销榜Top 60的产品如下:

前面的那份表格里,2018年、2019年和2020年2月份,美国畅销榜Top 60中出现的国产手游分别是9款、12款和18款,今年年底这个数字达到了23款。

另外需要指出的是,这只是我们截取完稿当下时间段的单月情况。还有《众神派对》《剑与远征》《阿瓦隆之王》《小小蚁国》《黑道风云》等多款产品,都在今年内进入到过畅销Top 60,只是12月暂时在范围之外。

加上这些的话,全年进入过美国iOS畅销Top 60的国产手游,会来到30~40款这一区间。 国产手游正在进一步占领美国市场。

02 榜单前列的变化:RPG增多,经营元素悄然崛起

2022年快要过去了,目前在美国市场站稳的国产手游,又有哪些特点?相比前几年,品类分布、产品形态上有什么异同?

首先是传统优势项目SLG继续保持着强势,占比依然在50%左右,但今年走品类融合路线的SLG多了起来——2020年进入Top 60的18款里,有10款SLG,几乎都是传统的COK-like或ROK-like。而今年进榜的产品里有9款传统SLG,另外还出现了三消+SLG、合成操作+SLG以及模拟经营+SLG的形态。

其次,是RPG成了国内厂商出海的第二大品类。 前几年SLG作为国内厂商最擅长的品类,占比在榜单前列出海产品里冠绝群雄。但除此之外,仅次于SLG、能形成集群效应的品类并不明显,多是零星的一两款单品,像是MOBA里的《Mobile Legends: Bang Bang》,射击大品类里的《使命召唤》和《PUBG Mobile》等等。

而到了今年,RPG变成了一个榜单前列更有存在感的大品类。除了以往时常会出现“明星单品”的卡牌RPG和放置卡牌,RPG这个大方向里,也有《原神》和《暗黑破坏神:不朽》这类更重度一些的产品。

不止如此,头部区间之外的形势也值得关注。我们近两年也一直在追踪这一品类出海的动态,能够看到的是:在前几年《放置奇兵》《剑与远征》等卡牌验证过可行性之后,国内厂商在卡牌RPG、放置卡牌的储备上也有加码,只是目前的新品多处在畅销榜Top 100乃至Top 200的区间内。

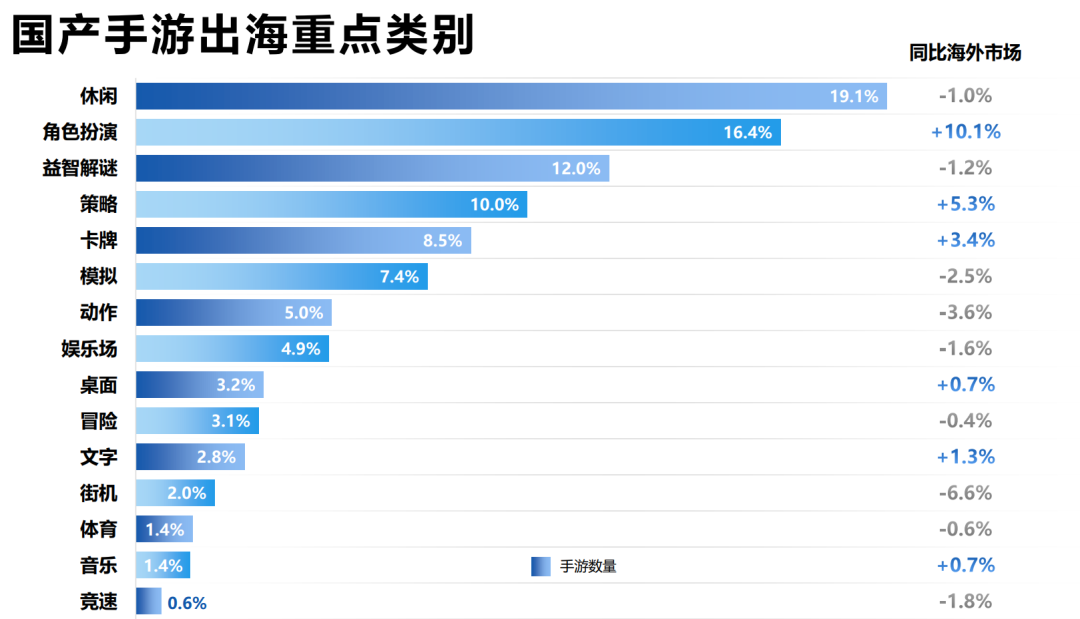

AppGrowing国际版的买量统计也能够佐证这一点,下半年RPG+卡牌的出海数量,同比分别有10%和3.4%的增长。

再次是模拟经营,作为一个新兴的玩法要素,正在加速出现在各个品类中——或是作为SLG等传统大品类的差异化补充,或是作为其他产品走品类融合路线的优先选项。

与之相似的还有三消,Magic Tarven的两款代表作成功后,更多厂商开始尝试三消+X的组合,市面上也多出一些在三消+X品类有所建树的产品。典型的如三七的《Puzzles & Survival》这样将其应用于重度品类的,经过一两年的长线运营,从畅销榜Top 100逐渐爬升到了Top 30。

03 为什么国内产品在美国又变多了

排名上升、占比提高,国内产品在美国市场的表现一直在稳步爬升,这些又是什么带来的?结合近两年追踪的一些品类动态来看,葡萄君觉得这主要来自以下几个方面:

其一是更多国内厂商策略转向,开始在相关产品上加码投入。从我们对一些厂商的产品储备跟进也能看得出来,一些大厂在出海方面广撒网,尤其是一些重点品类的积累。 比如FunPlus短期内测了十几款新品:

网易曾在一个月内连续上线测试了3款卡牌RPG:

网易曾在一个月内连续上线测试了3款卡牌RPG:  星合互娱等此前并不高调的中型厂商,同样有各种题材、方向的反复尝试:

星合互娱等此前并不高调的中型厂商,同样有各种题材、方向的反复尝试:  再如点点、三七等在放置卡牌这样细分类别上,也有连续的投入试水:

再如点点、三七等在放置卡牌这样细分类别上,也有连续的投入试水:

诚然,大家集体性的加码出海并不见得总是能看到成果,很多厂商也是十数款新品里才有一两款最终站稳脚跟。但是比对着时间周期和榜单占比来看,当前国产手游在美国榜单上的存在感,与此前的研发投入不无关系。

诚然,大家集体性的加码出海并不见得总是能看到成果,很多厂商也是十数款新品里才有一两款最终站稳脚跟。但是比对着时间周期和榜单占比来看,当前国产手游在美国榜单上的存在感,与此前的研发投入不无关系。

同时,很多出海项目也都并非是近一两年才立项。一位负责放置卡牌海外发行的从业者告诉我,大概从三年前开始,不少国内厂商就已经在相关领域加大力度了。看着畅销榜Top60乃至Top 200里的同类游戏出现频次,我们大概可以乐观地断言:卡牌又一个崭新的市场周期到来了。 其二则是国内厂商在新品表现力、玩法设计上的优势。

这通常是体现在开发力量投入上的后发优势。以模拟经营为例,我们曾经写过这个品类里国产手游凭借品质升级后来居上的情况:

早期一些欧美厂商主力的模拟经营产品,其画面、风格到近几年多少有一点跟不上时代,近年的国产新游,外在呈现上自然能占到一些后发优势。美术风格上有了更贴近时代审美的表现,同时也便于游戏在投放层面产出更优质的买量素材,从第一印象上获得一个有利的开局。

像是《菲菲大冒险》就是通过加入了故事化的包装+模拟经营来形成差异化,是目前国产模拟经营在美国市场排名最高的产品。

玩法设计层面,很多传统品类,都到了一个融合其他玩法要素的阶段。比如《Project Makeover》之后,换装要素开始更多见于一些中度游戏里。《Solitaire Home Design》就是这样的一个典型:庄园的经营、个人的换装装扮以及打牌,一款游戏里可以容纳三种不同的主要玩法要素。

再如近年兴起的合成操作要素,也正在被广泛地加入一些游戏当中。像是此前《口袋奇兵》就凭借合成操作的玩法,结合RTS观感的出兵、升级方式来形成自己的差异化标签,在海外的一众SLG里确立了辨识度。

这些产品的共性在于,此前少有同类做类似的组合,从玩家反馈来看足够“惊喜”。这也是今年榜单统计里,国产手游品类分布更多元、均衡的一项原因。

不止如此,上述几个方面的优势从长期去看,是能够逐渐起到定义品类、“占领心智”的效果的。

比如“这个游戏的养成,就像是一个XXXX版的《剑与远征》……”这是近年我在浏览一些放置、挂机类游戏的时候,看到的新现象——当一款国产手游在自己的领域里足够突出的时候,海外用户也能和国内玩家一样,形成诸如AFK-like、ROK-like这样的品类认知。

同样地,你也能在其他日式卡通/二次元画风的产品里,看到海外玩家Genshin-like的直观印象。

这是一些品类的代表作走出去之后,在用户群体里逐渐形成的认知。

这是一些品类的代表作走出去之后,在用户群体里逐渐形成的认知。

04 背后的美国市场变化

国产手游海外表现强势、在榜单前列彰显存在感的背后,美国市场本身也在发生一些变化。

2020年我们我们谈及相同话题的时候,提到过美国市场的用户构成:

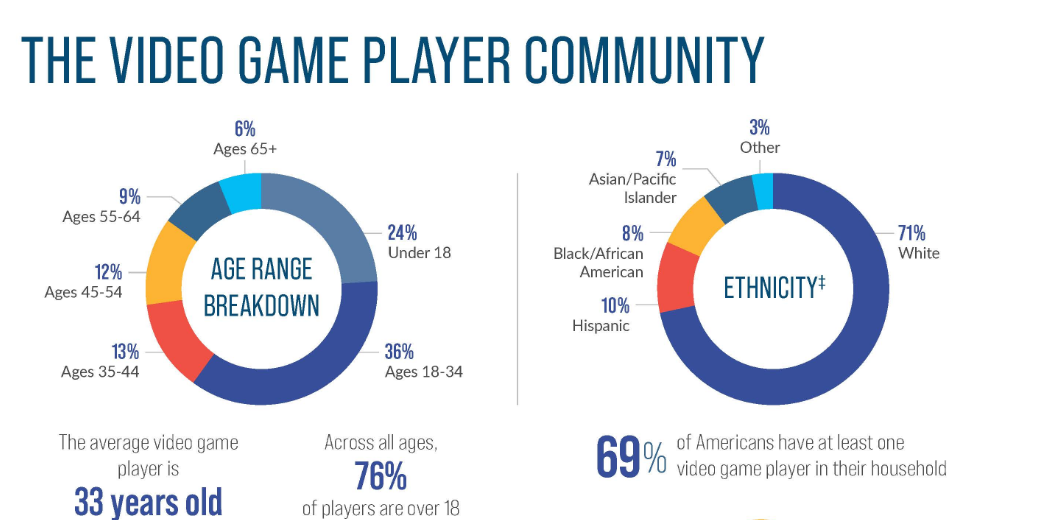

一方面,美国整体游戏用户体量仍在缓慢增长,另一方面,随着女性用户的占比的升高,玩家偏好也有逐渐变化的趋势。统计机构EEDAR的问卷调查显示,美国有90%的玩家在通过移动设备玩手游,通过主机/PC玩游戏只有59%。

同年ESA的调查也给出了类似的结论,美国约有65%的成年人是游戏玩家,而玩家群体中46%是女性,并且整体的平均年龄都在30岁以上。

到了今年,ESA相同的报告口径则显示:美国目前有66%的人口是游戏玩家,其中女性用户占比达到了48%。当前美国玩家的平均年龄为33 岁,18岁以上用户的占比为76%,其中18-34岁的玩家占比最大,达到了36%。他们每周的平均游戏时间达到了13小时,相比2021年进一步提高了7%。

“早起步”的成熟市场,用户群体依然在稳健增长,并且逐渐分化出更细分的游戏习惯。

ESA的统计报告显示,玩家的偏好分布,也在变得多元而均衡。最受欢迎的仍然是有国民基础的消除类,而国内厂商相对擅长的RPG、SLG等,也都在40%以上。这和早年休闲玩法一骑绝尘的领先情况也有所不同。

另据Newzoo的统计报告,在一些新兴的短视频平台,玩家的属性也在发生不同以往的变化。用户逐渐变得对于品类有更直观的认知、对题材和画风更为敏感,其背后是不同地区、群体的玩家开始有更进一步的分层。

这样的背景下,国产手游在美国市场进一步铺开,头部产品在美国榜单上品类分布的变化,好像也就更有据可循了。 说到这里,不得不提到一个细节。我们上一次统计国产手游在美国畅销榜的分布,起初用的是Top 50的范围,但随后发现,稍微放宽到Top 60,能纳入更多的国内产品,整体多出大约20%,让统计的数据占比“更好看”。而Top 60到Top 100的产品案例,就只能先“战略性放弃”。

但这一次保持相同统计范围的时候,类似的烦恼已经没有了,大多数的头部国产手游,排名都比较靠前,本身就已经稳定地停留在了Top 60乃至Top 50,不需要我们再用放宽标准的方式来容纳更多。

时代的确不同了。