北欧神话的“诸神的黄昏”中,一连串巨大劫难导致许多重要神祇死亡,引起无数的自然浩劫,之后整个世界沉没在水底。而最终世界复苏后,存活的神与人类重新建立了新世界。

手游行业也面临着相似的情况。苹果IDFA新政已经实装,这无疑会推动移动游戏行业加速整合。那些规模较小、产品单一的手游工作室,随着营收增长受阻,估值/市值下降。这种背景下,许多大型厂商会抓住趋势,尝试以较低的价格展开收购。某种意义上来说,这将导致手游行业迎来“诸神的黄昏”。

在这样的市场格局下,游戏大厂对中小型公司/工作室的投资、收购,也会迎来新的格局,对此,著名行业分析博客Deconstructor of Fun做了详细的分类分析。

以下是葡萄君编译的博客原文,略有删节。

01 移动游戏市场的“进化、变革和变换

游戏公司——尤其是手游公司是一类特殊的投资对象:全球目前有数十亿手游玩家,累计收入突破10亿美元的游戏数量,比任何其他类型的消费品都多。而且游戏常常推动某些新硬件的普及。但尽管如此,许多私募股权和风险投资还是会避开游戏行业,认为这个行业太难懂、变数太多,公司业绩完全受大作驱动。

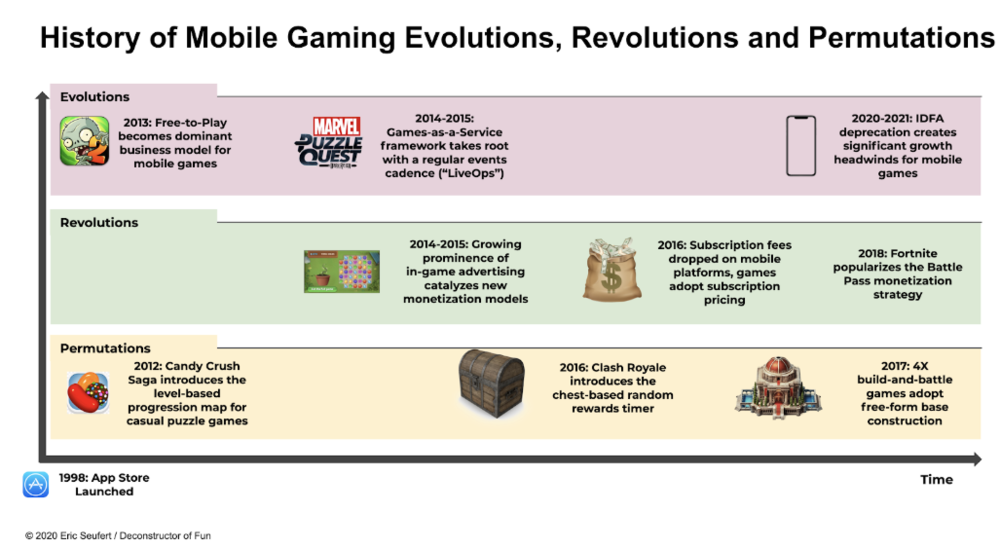

在手游行业,这种现象引发了三种循环,我将它们称为市场进化、市场变革和市场变换。

市场进化是最基本的宏观循环,由创新和平台变化促成,能够催生出全新的产品类别。通常来讲,市场进化的发展快、面向大众,往往有机会吸引主流投资者进入游戏行业。过去十年里,我认为手游市场只经历了三次进化:

随着F2P模式在欧美变得普及,几乎所有智能手机和平板用户都会安装手游;

开发商越来越重视游戏内的运营活动,让游戏变得更像服务,并通过每周推出内容来支持社交和竞技玩法,从而保证长期留存;

苹果公司实施IDFA新政,允许用户手动关闭或者开启iOS设备广告标识符。这对移动营销生态带来了地震级的影响,导致广告主通过广告追踪用户变得越来越难。

这些市场进化让更多传统投资机构对手游行业产生兴趣,而随着大量资金涌入,手游行业蓬勃发展,并吸引了新的创业者和从业者。

市场变革属于“市场进化”内部的子循环,它不会推动新的游戏类别诞生,但有可能衍生出新的品类。很多初创公司将增量式的创新带入市场,但在不太关注游戏行业的投资方看来,这些创新的应用范围非常狭窄。像这样的市场变革很多,例如:

在视频广告变现这一货币化模式的带动下,超休闲和放置类游戏变得流行;

为玩家提供随机奖励的抽卡机制盛行,拉动玩家活跃度上升;

订阅式的定价使游戏的收入变得更容易预测,已经对许多游戏的基本营收模式产生了明显影响;

Battle Pass同样有助于提升玩家活跃度、长期留存率,并且让游戏的收入变得更稳定。

市场变换甚至更具体、微观,更不容易被察觉:它们是既有品类内的变化,能够推动某些产品变得更流行,或者提升其核心变现能力。玩家和游戏开发商能够感知到这些变化,但它们在很大程度上不会被公众察觉。某个品类当中,市场变换可能催生出一两款全新大作,但它们不太可能对该品类的整体营收水平带来巨大影响。我举几个例子:

Supercell在《皇室战争》中引入的宝箱收集系统;

4X策略游戏中自由的基地管理(而非将玩家基地限制在某个具体位置);

某些休闲益智游戏中叙事推动的装饰养成系统;

放置RPG的核心玩法——它推动了《剑与远征》《放置奇兵》等团队RPG的收入增长。

虽然专业的游戏投资人能够意识到,市场变革、市场变换为游戏的玩法机制和商业模式带来的创新,但那些平时并不关注手游行业的投资人也许会错过它们,或者认为它们无关紧要。因此,那些围绕市场变革(或变换)而构建的公司往往自筹资金,或者由熟悉手游行业的人投资,例如专注于游戏领域的风险投资,或者游戏大厂的高管。

我相信,随着IDFA新政实装,规模较小、产品单一的手游工作室估值将急剧下降,并成为大型公司的收购目标。对大公司来说,在后IDFA时代,收购游戏和团队将会成为主要的用户获取策略之一。受这一趋势影响,很多2015~2017年间成立的初创工作室已经在开始寻找退出、变现的机会。

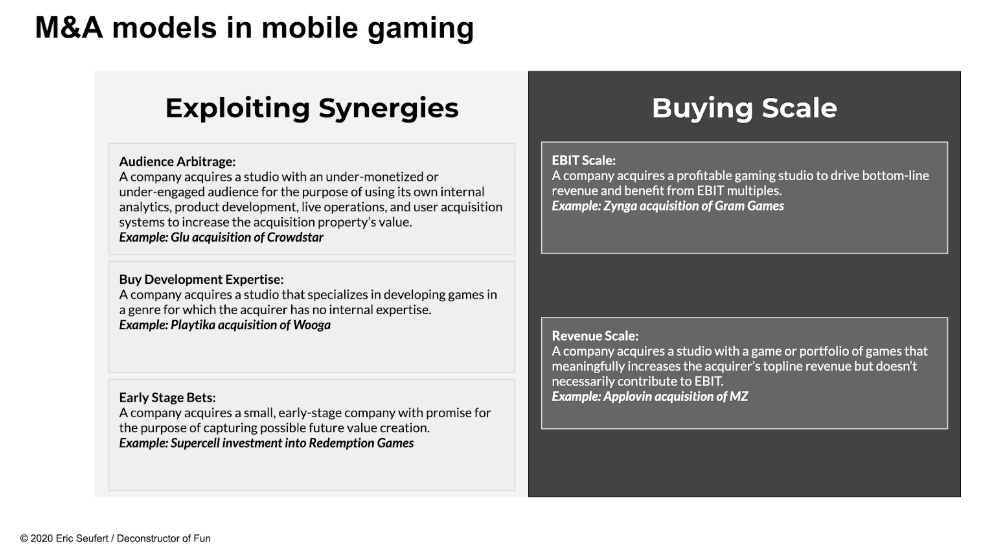

在移动游戏行业,由于收购方的动机各不一样,如今出现了5种不同的团队收购模型。我们归纳了以下这5种模型,列举一些近段时间发生的案例,并分享了交易双方在谈判时的注意事项。总的来说,这些模型能够满足两种不同的战略目的:形成协同效应和扩大公司规模。

02 形成协同效应

模型1:用户套利

收购动机:一家公司收购某个盈利能力不足,或者游戏内玩家不够活跃的工作室,目的是利用自有的内部数据分析工具、产品研发和运营经验以及买量体系,来提升该工作室的价值。

案例

Scopely收购DIGIT Game Studios;

Glu收购Crowdstar;

Applovin投资Firecraft Studios;

MiniClip收购Ilyon。

尽职调查注意事项

有机增长和付费增长的比率:公司是否有能力在有利润可图的前提下获取用户?

游戏是否主要依赖于有机增长?(即没有大规模买量)

用户构成

游戏的用户规模有多大?每日活跃用户的平均年龄?

与在线运营相关的产品机制,为游戏贡献收入的百分比是多少?

工作室能够以多快的速度推出新内容?能否即时响应市场和玩家反馈,对游戏进行实质性的更改?

影响收购成败的因素

融合:能否快速、轻松地将游戏集成到公司现有的架构中?

文化:收购方对现代产品和用户获取实践的适应程度怎么样?

模型2:收购开发游戏的专项知识

收购动机:一家公司收购擅长开发特定品类游戏的工作室,从而获得内部原本不具备的研发专业知识和经验。

案例

Scopely收购DIGIT和PierPlay;

Playtika收购Wooga、Seriously;

AppLovin收购Belka和PeopleFun;

育碧收购Green Panda和Ketchapp。

尽职调查注意事项

(被收购)工作室对于特定品类游戏的研发知识是否稀缺?其成功是否依赖于少数关键员工?

品类的细分市场有多大规模?

工作室的成功游戏已经上线多久了?在当前的市场环境下,它们的成功能否被复制?

影响收购成败的因素

文化:交易完成后,投资方是否允许被收购工作室继续独立运营,尽量不干预后者的重要决策?

损耗:被收购工作室的关键成员会不会离开?

重叠:交易双方能否形成协同效应,通过交叉定位、交叉推广等方式促使游戏产生更大价值?内容或美术创作管线是否有优化空间?

模型3:早期投注

收购动机:一家公司收购某个规模较小、处于初创阶段的工作室,并对其未来发展寄予希望。

案例

Supercell的几乎所有投资和收购行为;

Voodoo收购GumBug;

Rovio收购Darkfire Games;

Playrix收购Plexonic、Eipix;

Niantic收购Seismic Games。

尽职调查注意事项

被收购团队是否有发行、运营游戏的经验?

被收购团队是否聚焦于某个潜在规模足够大的市场?是否拥有在垂直赛道上跑赢竞争对手的能力?

团队创始人是否对制作哪种类型的游戏达成了一致?他们是否都希望加入大公司,还是说有人想继续待在一支小型创业团队里?

影响收购成败的因素

人才:收购方能不能留住被收购工作室的所有关键成员?

执行:从中长期来看,收购方能否确保被收购工作室继续专注于他们的工作?

03 扩大公司规模

模型4:增加税前利润

收购动机:收购某个盈利的工作室来提高公司的利润水平。

案例

Zynga收购Peak Games、Small Giant和Gram Games;

Stillfront收购Candywriter和Goodgame Studios。

尽职调查注意事项

DAU规模:随着工作室获取新的用户群,DAU会如何增长?新用户涌入能否推动游戏收入增长?

扣除营销支出后,工作室的毛利率是多少?

工作室怎样获取用户,这些方法是否会随着时间推移而发生变化?

影响收购成败的因素

运营:如果不拉长获取用户的投资回报周期,游戏能否继续扩大用户规模?

融如:如果采用某种更复杂的架构,游戏的盈利水平能否得到进一步提升?

模型5: 扩大收入

收购动机:收购某个拥有一款或几款游戏、能够对公司收入带来重大提升的工作室(但利润不一定增长)。

案例

Scopely收购FoxNext;

网石收购Kabam;

Stillfront收购Kixeye、Storm8;

Applovin收购MZ。

尽职调查注意事项

随着时间推移,获取用户的投资回报周期是否会被大幅度拉长?买量成本是否会上升?

玩家在游戏中的长期留存率是否稳定?在过去的3到6个月内,这项数据有没有经历过任何变化?

如果开发团队频繁推出游戏内活动,这些活动对游戏的整体收入水平有多大贡献?在线运营活动的制作成本如何?

影响收购成败的因素

人才:收购方能否让被收购团队留驻所有的关键成员?

运营:随着游戏老化,收购方是否有办法将用户获取成本维持在一个较平稳的水平上?

内容来源:

https://www.deconstructoroffun.com/blog/ragnarok

游戏葡萄编译整理